インボイス制度にも猶予期間がある?期間中の仕分けや税額計算は?

公開日:2024 / 1 / 19

2023年10月1日にインボイス制度が始まりました。しかし、まだ対応しきれていない課税事業者、又は免税事業者も少なくないのではないでしょうか。取引相手に消費税課税事業者と免税事業者が混在する企業では、記帳や税額計算も煩雑です。そのため、インボイス制度には移行への経過措置があり、猶予期間が設けられています。その間に取引先の対応を待ったり体制を整えたりすることが可能です。

今回は、経過措置の概要と経過措置を受けるための要件、猶予期間における税額計算などについて紹介します。

インボイス制度について詳しくは、次の記事をご覧ください。

インボイス制度に猶予期間はあるか

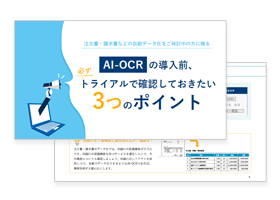

2023年10月1日から、消費税の仕入税額控除制度における適格請求書等保存方式、インボイス制度がスタートしました。しかし適格請求書発行事業者として完全に対応するまで、6年間の仕入税額控除の経過措置が設けられています。この期間が、インボイス制度に対応するまでの猶予期間といえます。

インボイス制度の経過措置とは

インボイス制度のもとでは、適格請求書(インボイス)の発行ができない、税事業者からの課税仕入については、買い手側は仕入税額控除が受けられません。

インボイス制度の経過措置とは「適格請求書がなくても、一定の仕入税額控除が認められる」というものです。経過措置期間中は、インボイスがなくても一定割合を仕入税額とみなして控除できます。

経過措置は、免税事業者と取引を行う課税事業者の急激な負担を避けることを目的としています。

適格請求書について詳しくは、次の記事をご覧ください。

経過措置の対象

経過措置の対象は、課税事業者のうち適格請求書発行事業者以外の者(免税事業者や登録を受けていない課税事業者、消費者)からも課税仕入を行っている事業者です。

経過措置の期間

経過措置期間は6年間、2029年9月30日までとなっています。ただし控除額は一定ではなく、段階的に引き下げられます。

- 2023年10月1日~2026年9月30日:仕入税額相当額の80%が控除可能

- 2026年10月1日~2029年9月30日:仕入税額相当額の50%が控除可能

経過措置を利用する要件

インボイス制度の経過措置を利用するには、必要事項を記載した帳簿と免税事業者等から発行される請求書の2つの要件を満たす必要があります。

- 帳簿

次の2つの要素を記載します。- 区分記載請求書等保存方式の記載事項

- 経過措置の適用を受ける課税仕入である旨(「80%控除対象」など)

具体的には次のような項目を記載します。

- 課税仕入の相手方の氏名又は名称

- 課税仕入を行った年月日

- 課税仕入に係る資産又は役務の内容(課税仕入が他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨) 及び経過措置の適用を受ける課税仕入である旨

- 課税仕入に係る支払対価の額

引用元:5 経過措置|国税庁

請求書等

区分記載請求書等と同様の記載事項が必要です。具体的には次のような項目を記載します。- 書類の作成者の氏名又は名称

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

- 税率ごとに合計した課税資産の譲渡等の税込価額

- 書類の交付を受ける当該事業者の氏名又は名称

引用元:5 経過措置|国税庁

経過措置期間中の仕訳

経過措置を受ける場合は、仕訳方法が変わります。経過措置により、支払った消費税額の80%(又は50%)が仕入税額控除の対象です。対象にならない部分の20%(又は50%)の仕訳方法は2種類あります。

- 取引発生時に処理する方法

- 決算時にまとめて処理する方法

取引発生時に処理する方法

仕訳の時点で、仕入税額控除の額とそれ以外を区別する方法です。

取引発生時は、仮払い消費税のうち80%(又は50%)は控除対象となるため、仮払消費税等で仕訳します。残りは仕入額に上乗せします。

例)免税事業者から1,100円の仕入を行った場合(控除対象は80%)

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 1,020円 | 現金 | 1,100円 |

| 仮払消費税等 | 80円 | ||

決算時は、従来どおり仮受消費税と仮払消費税を相殺します。

決算時にまとめて処理する方法

控除の対象にならない部分を「雑損失」など別の科目で処理する方法です。

取引発生時の仕分けは従来と同じです。

例)免税事業者から1,100円の仕入を行った場合(控除対象は80%)

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 1,000円 | 現金 | 1,100円 |

| 仮払消費税等 | 100円 | ||

決算時は、控除の対象にならない部分を「雑損失」など別の科目で処理します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 雑損失 | 20円 | 仮払消費税等 | 20円 |

経過措置期間中の税額の計算方法

経過措置を受ける場合は、税額の計算方法も変わるので注意が必要です。仕入税額控除の計算方法には次の2つの方法があります。

- 本則課税

- 簡易課税

本則課税での仕入税額控除の計算方法

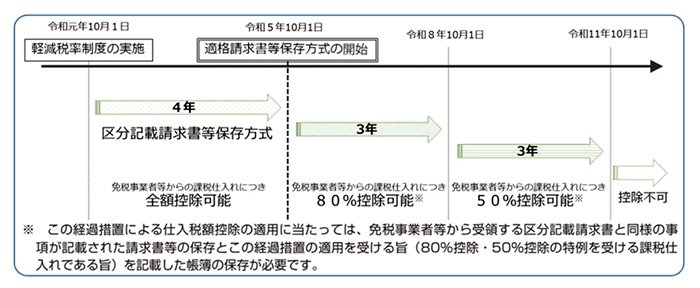

積上げ計算と割戻し計算がありますが、どの方法を利用できるかには制限があります。

仕入税額の計算では、積上げ計算と割戻し計算の両方を併用することはできません。また、売上税額で積上げ計算を選択している場合、仕入税額でも積上げ計算になります。

売上税額で割戻し計算を選択した場合は、仕入税額では積上げ計算と割戻し計算のいずれかを選択できます。

- 積上げ計算(原則)

積上げ計算とは、適格請求書に記載のある消費税額等を積上げて計算する方法です。

消費税額は、適格請求書に記載した消費税額等のうち、課税仕入に係る部分の金額の合計額に78 / 100を掛けて算出します。

仕入税額=適格請求書に記載した消費税額等のうち、課税仕入に係る部分の金額の合計額 × 78 / 100

仕入税額の積上げ計算にはもう1つ「帳簿積上げ計算」という方法があります。

課税仕入の都度、課税仕入に係る支払対価の額に税率を掛けて算出した金額を、仮払消費税額等などとして計上している場合に使えます。税率は、通常税率が10 / 110、軽減税率の対象となる場合は8 / 108です。

このときは、仮払消費税等の合計額に78 / 100を掛けて算出します。

- 割戻し計算(特例)

割戻し計算では、適用税率ごとの取引総額を割戻して計算します。

課税仕入に係る支払対価の額を税率ごとに区分して合計した額に規定の税率を掛けて計算する方法です。標準税率の対象となる税込仕入額には7.8 / 110を、軽減税率対象となる税込仕入額には6.24 / 108を掛けて算出します。

仕入税額=〔標準税率の対象となる税込仕入額×7.8 / 110〕+〔軽減税率の対象となる税込仕入額×6.24 / 108〕

本則課税での売上税額の計算方法

仕入税額同様、割戻し計算と積上げ計算があります。売上税額では、割戻し計算と積上げ計算を併用してもかまいません。

- 積上げ計算(特例)

適格請求書に記載した消費税額等を積上げていく計算方法です。消費税額等の合計額に78 / 100を掛けて算出します。

売上税額=適格請求書に記載した消費税額等の合計額 × 78 / 100

- 割戻し計算(原則)

課税仕入に係る支払対価の額を税率ごとに区分して合計した額を元に課税標準額を出し、標準税率の対象となる課税標準額には7.8%を、軽減税率の対象となる課税標準額には6.24%を掛けて合計する計算する方法です。次のような計算式になります。

売上税額=〔標準税率の対象となる税込売上額 × 7.8 / 110〕+〔軽減税率の対象となる税込売上額× 6.24 / 108〕

簡易課税での計算方法

「消費税簡易課税制度選択届出書」を提出した課税事業者は、簡易課税制度を利用できます。簡易課税は、売上に係る消費税額を基に、仕入に係る消費税額を算出するものです。事業区分ごとに「みなし仕入率」が異なります。

みなし仕入率は以下のとおりです。

| 事業区分 | みなし仕入率 |

|---|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業、農業・林業・漁業(飲食料品の譲渡に係る事業のみ)) | 80% |

| 第3種事業(農業・林業・漁業、検察業、製造業など) | 70% |

| 第4種事業(飲食店業など) | 60% |

| 第5種事業(運輸通信業、金融・保険業 、サービス業(飲食店業を除く)) | 50% |

| 第6種事業(不動産業) | 40% |

第1種事業から第6種事業の事業区分のうち、1種類の事業区分だけを営む事業者の場合、次の計算式で算出します。

仕入控除税額=〔課税標準額に対する消費税額―売上に係る対価の返還等の金額に係る消費税額〕× みなし仕入率

要件を満たして経過措置を受け、その間に本格的に対応できる体制を整えよう

すでにインボイス制度はスタートしましたが、まだ体制が整っていない企業、取引先の対応を待っている状態という企業もあるでしょう。

2029年9月30日までは猶予期間となっています。要件を満たせば猶予期間にも、免税事業者などからの課税仕入について一部仕入控除を受けることが可能です。

インボイス制度に対応できていないという企業は、経過措置を受けられる猶予期間に体制を整えていく必要があります。

インボイス制度では、従来以上に請求書処理の業務が煩雑になります。そのため、さまざまなツールを活用した効率化も視野に入れなければなりません。

例えばAI-OCRなら、受領したインボイスをAIの自動認識により簡単にデータ化できるため、処理時間を大幅に削減できます。パナソニック ソリューションテクノロジーでも、インボイス制度対応に役立つAI-OCRソリューション「WisOCR for 注文書・請求書」をご提供しています。詳しくは下記よりご覧ください。

関連記事

パナソニック ソリューションテクノロジー株式会社では、注文書や請求書などの入力や転記作業に対応した「WisOCR for 注文書・請求書」と、申込書や作業報告書・検査表などのあらゆる紙帳票の入力や転記作業に対応した「WisOCR」という2つのAI-OCR製品をご用意しております。AI-OCRの導入を検討されている方は、ぜひ一度お問い合わせください。